胜蓝科技专注于电子连接器及精密零组件的研发、生产及销售,主要产品包括消费类电子连接器及组件、新能源汽车连接器及组件和光学透镜。截至招股说明书签署日,胜蓝控股持有该公司80.77%的股份,为胜蓝科技的控股股东;黄雪林通过直接和间接方式持有该公司67.43%的股份,为胜蓝科技实际控制人;其余持有超过5%以上股份份额的股东包括:石河子市胜蓝股权投资有限合伙企业(8.48%)、伍建华(5.37%)。

从经营情况来看,报告期内,胜蓝科技的营收和业绩均呈增长趋势,年均复合增长率分别为23.84%和44.17%。其中,2018年营收同比增长40.33%,这主要系随着下游应用领域的需求旺盛,该公司消费类电子连接器产品的销量持续增加,从而使得销售收入较上年增加1.23亿元,增幅为32.94%。从业绩来看,2018年该公司归母净利涨幅有所放缓,主要系受原材料平均采购价格上涨和代工产品金额增加影响所致。

从产品贡献来看,消费类电子连接器及组件是胜蓝科技的核心产品及主要收入来源,2016年至2018年,其贡献收入占主营业务收入的比例分别为84.01%、81.62%、77.43%。

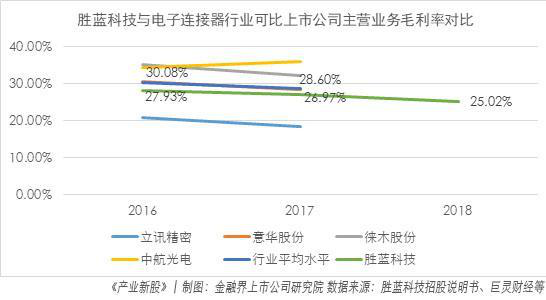

从主营业务毛利率来看,报告期内,胜蓝科技主营业务毛利率呈下降趋势,下降了2.91个百分点。从行业水平来看,胜蓝科技主营业务毛利率低于行业平均水平。据招股说明书披露,这主要系受产品单价、单位成本和产品结构等因素的影响。

具体来看,主要原因是:1)消费类电子连接器及组件产品生产所需原材料等成本上涨;2)2018年,该公司将部分产品代工生产或委托加工,从而对毛利率产生一定影响;3)报告期内,在新能源汽车连接器及组件产品方面,该公司为进一步开拓市场维护比亚迪等战略客户对其销售的软硬连接等产品实行了一定的降价策略;在光学透镜产品方面,其所需的PMMA塑胶材料的采购单价由2016年的12.46元/KG上涨至2018年的22.05元/KG,上述因素综合导致该公司毛利率下降。

从上图可以看出,2016年末至2018年末,胜蓝科技经营活动产生的现金流量净额虽均为正,但波动剧烈。其中,2017年经营活动产生的现金流量净额出现小幅下降。据招股说明书披露,主要系部分客户采用应收票据进行结算的销售金额有所增加所致。笔者细查发现,其2017年的应收票据较上年增加2,223.59万元,同比增长335.29%。2018年该公司业绩大幅上涨的同时,加强了对应收账款的信用期政策的管理,从而使得当期经营活动产生的现金流量净额翻倍增长。

报告期内,胜蓝科技投资活动产生的现金流量净额持续为负,主要系该公司购建固定资产、无形资产等长期资产支出在2016年末至2018年末分别达到1,848.63万元、2,806.99万元和5,692.10万元所致。

报告期内,筹资活动现金流入金额分别为8,930.6万元、1,190万元和0元,主要为股东的增资款。其中,2017年该公司取得银行借款200万元。

2018年末,该公司现金及现金等价物余额为1.38亿元,相当于该公司两年的净利润。具体分析发现,该公司近期并无重大投资项目,以此来看,该企业对现金余额的利用效率还有进一步提升的空间。

二、产业占位:市场竞争加剧 下游需求旺盛

胜蓝科技所处的细分行业为电子连接器行业。从市场规模来看,根据Bishop&;Associates数据显示,中国连接器市场规模从2009年的67.7亿美元增长至2017年的190.82亿美元,年均复合增长率为13.83%,增幅远高于全球连接器市场增速。从地区市场规模占比情况看,中国已超过欧洲、北美地区成为全球最大的连接器市场,市场规模占比也从2009年的19.69%提升至2017年的31.74%。

从行业竞争格局来看,全球连接器市场集中度较高,基本被美国、日本、台湾等国家地区所占据,尤其是在高压连接器领域,国际企业的产品优势明显。相对而言,虽然国内本土连接器制造厂商有700多家,但大多企业规模较小,产品种类单一,新产品开发滞后,同质化竞争严重,导致了市场竞争激烈,且生产厂家毛利率呈现下降趋势。从技术水平来看,虽然国内连接器领先制造企业逐步参与到高端市场的竞争,但整体技术水平仍与国际水平有一定差距,加之,近年来全球连接器巨头陆续在中国设立生产基地,参与国内竞争,使得国内企业在竞争中技术上处于相对劣势。

从产业发展来看,连接器行业的上游主要包括有色金属、塑胶材料等原材料厂商,虽然市场供应充分,但原材料价格上涨对企业利润仍有一定影响。连接器被广泛应用于消费电子、新能源汽车、数据通信、航空航天及军事等领域,下游产业的规模增长与技术革新是推动连接器市场增长的主要因素。其中,在消费类电子领域,由于下游电子产品更新换代快,新技术应用多,为配套供应的零组件企业提供了市场空间。在新能源汽车领域,发展迅速,给快速跟进的连接器制造企业提供了新机会。

从市场竞争环境来看,胜蓝科技竞争对手主要为连接器制造企业,概况如下:

立讯精密(002475.SZ)成立于2004年,主要生产经营连接线、连接器、马达、无线充电、天线、声学和电子模块等产品,产品广泛应用于消费类电子、汽车及医疗等领域。2018年前三季度实现营收221.31亿元。

意华股份(002897.SZ)成立于1995年,专注于以通讯为主的连接器及其组件产品研发、生产和销售,主要包括应用于数据通信领域的RJ系列连接器产品和SFP、SFP+系列高速连接器产品,应用于消费电子领域的USB、HDMI系列连接器产品等。2018年前三季度实现营收9.96亿元。

徕木股份(603633.SH)成立于2003年,从事以连接器和屏蔽罩为主的精密电子元件研发、生产和销售。按照应用领域的不同,其产品可分为汽车精密连接器及配件、组件,汽车精密屏蔽罩及结构件,手机精密连接器,手机精密屏蔽罩及结构件。2018年前三季度实现营收3.33亿元。

中航光电(002179.SZ)成立于2002年,专业从事中高端光、电、流体连接器及相关设备的研发、生产、销售与服务,产品广泛应用于航空、航天与防务领域,以及新能源汽车、轨道交通、消费类电子、工业等民用高端制造领域。2018年实现营收78.16亿元。

从行业竞争地位来看,经过多年积累,胜蓝科技的产品应用领域从消费类电子拓展至新能源汽车等领域,其形成的「JCTCTERMINAL&;CONNECTORS」注册商标被认定为国家驰名商标。基于此,该公司与小米、TCL、日本电产、比亚迪、长城汽车等大企业建立了合作关系,成为其供货商。

未来,胜蓝科技能否加强在电子连接器及精密零组件领域的竞争优势,能否巩固其市场地位并不断扩大市场份额,将是其经营方面的核心要点。

三、研发情况与募集资金投向

研发投入比低于行业平均水平 市场需求响应能力有待提高

胜蓝科技通过自主研发掌握了压接(铆压)技术、精密注塑成型技术、冲压件精密模内成型技术等7项连接器制造的核心技术。同时,还拥有USBType-C自动化研发、60A充换电连接器等10项在研项目。截至招股说明书签署日,该公司及其子公司共拥有96项专利,其中发明专利21项。

从研发情况来看,报告期内,胜蓝科技研发投入占营收比分别为5.04%、5.3%及5.04%,基本保持稳定。从行业水平来看,胜蓝科技的研发费用占营收比略低于行业平均水平。

胜蓝科技的电子连接器主要应用于消费类电子、新能源汽车等领域,而随着消费类电子行业不断向高速化、微型化方向发展,新能源汽车行业在向智能化、轻量化转变,这就需要该公司进一步加强研发投入,从而提高整体技术研发水平、技术储备、以及快速的市场响应能力。

项目建成达产后 面临较大的竞争压力

本次胜蓝科技实际募集资金扣除发行费用后,将全部投入以下项目:

项目建成达产后,胜蓝科技将面临市场竞争力加剧及毛利率下滑风险。随着世界制造业中心向中国大陆转移,国外连接器制造企业巨头陆续在中国设立生产基地,参与国内竞争,加剧了连接器市场的竞争。在市场更新换代加快的背景下,若胜蓝科技研发、创新能力不能持续满足下游市场高速更新换代的需求,不能提升产品设计和创新能力,则可能削弱公司的产品竞争力,带来毛利率下降的风险,从而对公司未来经营业绩造成不利影响。加强实业、科技创新、全球化……2018年,很多要素深刻地塑造着资本市场的新模样。2019年,这些变化将持续深化,新上市企业的行业偏好、竞争力价值演变,是映射经济结构变迁的重要注释。

连接器网是进口接插件B2B 在线交易网站。主要帮助各大工厂吸收和处理呆滞料,通过自营 + 极速调货协助各个厂家获得迫切的当日现货,从而促进物料的流动和解决双方的共同需求。在“互利,双赢”的基础上帮助企业节省时间,盘活企业资金,节省采购经费。欢迎注册连接器网会员,我们会为您提供更多行业资讯。

联系人:梁先生

手机:0086-13925285903

电话:+86 0755-84501636

邮箱:szllt@connectorllt.com

地址:广东省深圳市龙岗区平湖街道嘉湖路1-38号