关键词:连接器,连接器行业,汽车连接器,工业连接器,

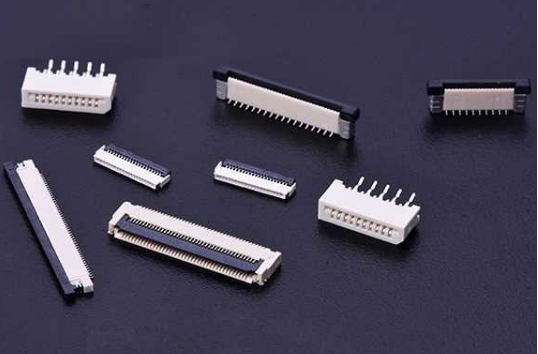

连接器通常是指是使导体(线)与适当的配对元件连接,实现电流或信号接通和断开的机电元件,在器件与组件、组件与机构、系统与子系统之间起着电气连接和信号传递作用的器件。亦称作接插件、插头和插座,其诞生是从战斗机的制造技术中所孕育的。

连接器具有易于批量生产、易于维修、便于升级、提高设计灵活性等特点,广泛应用在航空航天、通讯与数据传输、新能源汽车、轨道交通、消费类电子、能源、医疗等各个领域。

根据2016年统计数据显示,连接器前四大应用领域是汽车(23%)、通信(21%)、消费电子(15%)、工业(12%),总共占据71%市场份额,其后依次是交通运输(7%)、军事航空(6%),其它领域如医疗、商业与办公设备等共计占比16%。

对于不同应用领域,其性能要求有所不同,产业特点也不同。利润率水平由高到低分别为军用级、工业级和消费级,而竞争激烈程度、对自动化水平的要求则相反。

对于军用电子器件来说,可靠性、环境适应性等放在最高优先级考虑,技术难度相对较高,竞争壁垒较高,且产品多为定制化、小批量,因此定价较高,产品毛利率相应较高,一般来讲军品的毛利率可以达到40%-50%。

对于汽车等工业级来说,介于军工和消费电子之间,其毛利率略低于军工领域,如永贵电器电动车业务毛利率在20%-30%左右;而消费电子将功耗、性能、成本放在最高优先级考虑,且竞争相对充分,定价较低,一般来讲消费级连接器的单价在1元或以下,毛利率相应较低,为10%-20%左右。

从整个行业阶段来看,伴随着优势企业的重组兼并,产业处于从成长期向成熟期过渡阶段。总的来看,2017年全球市场规模为621亿美元,同比增长14.58%。近5年全球年复合增长率5.46%,受下游市场波动影响,全球连接器市场整体增速也会出现一定波动。

我们预计,随着制造业信息化、智能化水平的进一步提高,连接器在汽车、国防军工、高端装备制造里面的应用比例会进一步提高,未来市场空间将持续扩大。同时,受通讯等下游市场周期性、阶段性的投资影响,未来连接器行业增速也将呈现出一定波动性,我们认为未来五年全球连接器行业年均复合增速在5%左右。

从产业区域情况来看在中国经济快速发展的带动下,通信、电脑、消费电子、汽车、轨交等连接器下游产业在中国迅速发展,同时中国成本优势明显,连接器行业向中国转移的趋势明显,中国连接器行业增速远高于全球。

2017年中国连接器市场达190.82亿美元,是一个千亿级别的市场。中国连接器行业2012-2017 年复合增长率达10.77%,高于全球同期5.46%的增速。中国市场也从全球的19.9%增至31.7%,成为全球第一大连接器消费市场地区。

但是总体来看,我国生产的连接器主要以中低端为主,高端连接器占有率比较低,国内市场份额排名靠前的生产厂商仍主要为安费诺等国外企业,2016年我国连接器排名前3位的厂商为安费诺、泰科和鸿海精密,中航光电位于第6位。

国外企业主要把控了轨道交通、新能源汽车等高端民品领域,我国厂商在军品领域具备垄断地位,在消费电子等低端市场也占有较高比例。

我国连接器产业在军工产业占据垄断地位,军用连接器厂商主要是中航光电和航天电器。在消费电子领域,以立讯精密、得润电子为代表的连接器企业已经成功切入一线消费电子企业,如苹果、华为等,在消费电子连接器市场占据较高的份额。在通信领域,虽然大多数连接器厂商均可生产通信连接器,但相对于250亿级别左右的通信连接器市场,国内厂商的市占率还很低。

汽车领域则和通信领域类似,三资连接器企业(中外合资企业、中外合作企业、外商独资企业)占据了 80%的市场份额,内资企业只占 20%。在轨道交通领域,由于动车组技术要求较高,国产化率仅为20%左右。

连接器行业在军工领域的情况:

一是下游军工、通信、新能源汽车、轨交等多领域景气度向上。

从军队整体环境来看,受益于军费增速加快和军改落地后的订单释放,军品将持续稳步增长。随着国防信息化建设快速发展,军用连接器增速有望持续高于军工行业平均增速。

目前,电子系统已在各型武器平台或装备成本中已占有相当的比例,而且随着国防信息化建设的快速推进,武器平台与综合电子信息系统装备不断有机融合、复合发展,价值占比仍在持续提升。而连接器是军事或航天系统不可或缺的电子元件,广泛应用在电子信息、武器、航空、航天、舰艇等多个领域。

从竞争格局来看,国内从事军工连接器的上市公司主要集中在军工集团内部,主要为中航光电、航天电器,此外金信诺、全信股份等民营企业也有少量供货。其中,中航光电军用连接器占其营业收入50%以上,主要为航空、兵器、电科、船舶等领域配套;航天电器军用连接器占其营业收入60%以上,主要配套航天、电科等。

2017年我国军用连接器市场规模约为82亿元,十三五后期也是军工订单和业绩集中释放的点,未来三年有望达到20%左右的增速,预计2020年国内军用连接器市场有望接近140亿元。

在汽车这个连接器应用最大的板块来看,新能源汽车是最大的亮点。受制于技术、安全性、标准认证等问题,传统汽车的适配连接器一直由国外高端企业把控,我国连接器企业进入传统汽车领域的壁垒较高。随着新能源汽车的兴起,我国连接器企业成功切入新能源汽车产业链。新能源车中国产牌子占据我国主要市场,我国连接器企业中航光电等已经成功配套特斯拉、江淮、比亚迪等新能源汽车。2016年我国新能源汽车用高压连接器市场规模为27.1亿元,我们预计到2020年,新能源汽车用高压连接器市场规模将达到82亿元左右,年均复合增速达31.9%。

另一个下游未来增长前景较高的领域是通信领域,这一块市场目前可以分为宽带通信、数据通信、移动通信三个细分领域。移动通信连接器市场与其每次更新换代极为相关,发展周期与4G、5G基础设施建设周期重叠。我国5G商用化提速,预计2019年试商用,2020年商用。连接器作为通信设备中不可缺少的重要配件之一,在通信设备中的价值占比约3~5%,在一些大型通信设备中价值占比超过10%。数据通信主要来自于快速增长的云计算与数据中心市场。中国数据中心增长明显快于全球步伐。2016 年数据中心面积为 325 万平方米,同比增长 12.36%, 市场规模为 714.5 亿人民币,增长率达到 37%,2014-2016 三年复合增速高达 38.55%, 明显超过国际平均水平。我们认为通信市场未来三年的增速将有望达到25%左右。

二是高端产品国内企业市场份额较小,国产替代空间较大。

在传统汽车领域和通讯领域高端连接器市场仍然被国外把持,这部分高端市场国产提高空间较大。目前我国龙头企业中航光电等也在持续向高端市场发展,目前研发的56G高速背板已经进入华为小范围供货。我们国内龙头企业中航光电、立讯精密等研发创新投入持续增加,预计未来有望突破高端市场。

三是我国连接器行业集中度较低,随着企业兼并收购加速,未来有望形成如安费诺等国际巨头。

连接器行业规模优势较为明显,国际巨头收并购频繁。泰科电子与安费诺每年都会有上亿美元的收购动作,个别年份可达到十几亿美元。

以安费诺为例,其认为连接器行业仍然高度分散,持续寻求收购具有高增长潜力的公司,以补充其现有的业务,同时进一步扩大公司产品线、技术能力和全球化布局,此外,公司也力求通过利用其商业战略和全球低成本制造能力来提高被收购公司的业绩。近5年,公司共投入了超过27亿美元现金收购了22家连接器企业,其中包括2016年以12亿美元价格收购新加坡富加宜(FCI)公司。公司以内生增长、外延并购保持了公司业绩的持续稳定增长。

2017年,我国前十大连接器厂商营业收入达到430亿元,占我国连接器市场空间的33%,除立讯精密、中航光电之外,其他企业规模都较小。我们预计随着产业的逐渐成熟,未来优势和资源仍将向头部企业集中,未来兼并重组数量将增加,国内有望形成几家比肩安费诺的龙头企业。

连接器网,专注连接器及插件,一站式专业配单服务:品牌直销、优质品质、品种齐全、欢迎咨询!更有华北仓,青岛仓,上海仓,芜湖仓,成都仓,深圳仓遍布全国的六大仓库基地,让您再也不用发愁交期的问题。我司主要合作供应HRS、KUM、TE(泰科)、YAZAKI、住友电装、KET、Molex、JST等进口品牌连接器接插件,同样的产品,价格更优惠。公司自成立以来逐步扩大市场合作,坚持“客户第一”的原则为广大客户提供优质的服务,目前我司已与国内上百家公司建立了长久深度合作关系,并收获了一致好评!买卖接插件,就上连接器网。

联系人:梁先生

手机:0086-13925285903

电话:+86 0755-84501636

邮箱:szllt@connectorllt.com

地址:广东省深圳市龙岗区平湖街道嘉湖路1-38号